避税产生的原因

出处:按学科分类—经济 企业管理出版社《地税业务手册》第762页(4450字)

一、内部原因

避税产生的原因是多方面的,我们可以把它们概括为内部原因和外部原因。

纳税人实行避税的内部原因在于,税收取走了他的一部分收入,使他的可支配收入减少了,因此,纳税人有着减轻自己纳税义务的强烈愿望。税收是国家为满足一般社会需要对社会产品(主要是剩余产品)进行的强制、无偿分配。税收具有强制性、无偿性和固定性三个形式特征。强制性是指国家征税依据的是政治权力,这是一个抽象的概念,对纳税人来说,国家征税的依据是什么,他并不关心。这里,起关键作用的是税收的无偿性。国家对纳税人征税,既不直接偿还,也不付任何代价。这一点,对纳税人来说,不再是抽象的了,而是实实在在的。政府实实在在地从纳税人手中取走了一部分收入,并且没有付出任何直接的代价。从纳税人角度来说,他“损失”了一部分收入,而并没有得到直接的“回报”。因此,每个纳税人都有减轻自己纳税义务的欲望。为了使这一欲望得以实现,纳税人表现出各种不同的选择:偷税、漏税、逃税、欠税、抗税和避税。在众多的选择中,避税是一种最为“安全”或“保险”的办法。偷税、逃税都是违法的,要受到税法的制裁。漏税必须补交,欠税最终总是要“还”的。抗税则情节更严重,要被追究刑事责任。在那些经济较为发达,法制较为健全和征管较为严格的国家,偷、漏税和逃税、抗税往往是十分艰难的。因此,纳税人自然会力图寻找一种不受法律制裁的办法来减轻或免除其纳税义务,这就是避税。

当然,纳税人具有强烈的避税愿望并不表明他可以成功地进行避税。有避税愿望并能成功实现避税,需要纳税人对税法的熟悉和充分的理解。否则避税就要失败,甚至有可能与偷税、漏税和逃税伦为同类,成为非法行为。凡欲获得避税成功的纳税者必须具备一些条件。一是要有一定的法律知识,懂得什么是合法、什么是非法,以及合法与非法的界限,这样,纳税人可以从总体上确保自己经营活动和有关行为的合法性。二是纳税人必须具备一定的财务知识和税收知识,对政府征收税款的方法有很深的了解,知晓税收管理的缺陷。三是纳税人必须具备一定的经营规模和收入规模。因为很多避税活动往往要经过专门的人员筹划和设计,为此,纳税人需要支付一定的费用。如果纳税人生产经营规模过小,收入规模不大,那么,由此而产生的“经济效益”或许只够支付税收筹划和设计人员的劳务费,甚至还不足以支付这部分劳务费,因此,纳税人就会放弃其避税的努力。

在私有制条件下,国家作为资产阶级的代表,其利益和广大纳税人的利益是对立的,税收收入直接为资产阶级利益服务。因此,纳税人为了减轻纳税义务,普遍地实行避税活动。社会主义税收“取之于民”,“用之于民”,纳税人是否会因此而不存在避税活动呢?实际上,“取之于民”,“用之于民”是从总体上来说的。如上文所述,社会主义国家征税,对每一个具体纳税人来说,国家既不付任何代价,也不直接返还。对个人和非国有企业来说,国家税收“占有”了其一部分劳动,是纳税人直接经济利益的损失,因此,个人和非国有企业便会设法在不违法的前提下减少其损失。即使是对国有企业来说,情况也并不例外。在商品经济条件下,国有企业是相对独立的经济实体,存在着独立的经济利益。为此,企业必须设法获得更多的利润,而这种利润并不是税前利润,而是税后的可支配利润。这样,税收也成了制约国有企业可支配收入的一个重要因素。因此不难理解,为什么避税同样也存在于国有企业。

纳税人避税愿望的强烈程度往往和一国税率的高低密切相关。税率较低,纳税人的可接受程度较高。经验表明,在那些低税率国家,偷税、漏税、逃税和避税活动并非十分普遍,因为偷税、漏税和逃税要冒违法风险,而避税活动虽不违法,仍要在经济上和精力上付出一定代价。因此,纳税人会权衡其利益得失,从而使减轻税收负担的活动受到抑制。税率越高,纳税人的可接受程度就越低,甚至产生反感和抵制现象。因此,在那些高税率国家,偷税、漏税、逃税和避税活动十分普遍。偷税、漏税、逃税虽然要冒违法风险,但是,一旦成功,纳税人可从中获得较多的利益。避税活动的结果,在扣除必要的劳务费后,纳税人仍是有利可图的。观察同一国家不同时期的避税情况,也会获得如下结论:税率越高,避税活动越普遍。税率过高,避税活动甚至会达到疯狂地步。

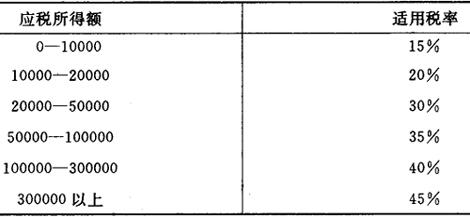

和比例课税相比,在累进课税条件下,避税现象会更加严重。我们以下面例子来说明。某国某公司所得额为100000元,若采用30%的比例税率,该公司应纳税额为30000元,若采用超额累进课税(税率表如表9-1-1)。

表9-1-1 某国公司所得税税率表

则该公司应纳税额为:

10000×15%+(20000-10000)×20%+(50000-20000)×30%+(100000-50000)×35%=30000元

这时,公司所得税的实际负担率为30%,和比例税率条件下的实际负担率相同。但是,在累进课税条件下,若纳税人的应税所得额减少,其税收的实际负担率就要降低,比如,纳税人通过合法的途径增加成本开支,使所得额降低80000元,则应纳税额为:

10000×15%+(20000-10000)×20%+(50000-20000)×30%+(80000-50000)×35%=23000元

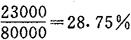

这时,税收的实际负担率为

和原来相比,负担率下降了1.25%。而在比例课税条件下,这种情况并不会发生,纳税人即使采用同样的方法使所得额降低为80000元,其税收负担率仍为30%,可见,在累进课税条件下,纳税人更加倾向于设法避税。原因在于,随着纳税人收入的增加,其相适应的税率会逐渐提高。也就是说,纳税人收入越高,其每增加1元收入政府取走的份额或比重就越大。这一点,我们可以上述税率表为例来说明。假若纳税人所得额在100000——300000元范围内增加,这时,每增加1元收入,政府从中征收的税额为0.40元。若纳税人所得大于或超过300000元,这时,每增加1元收入,政府从中征收的税额为0.45元。于是,纳税人便会产生抵制情绪,或者减少工作的努力程度,以更多的闲遐来替代工作;或者设法转移利润,增加成本开支,使应税所得额降低,以达到避税的目的。

极端的情况是全额累进课税。这时,在收入级距的临界点附近,税额的增加会越过所得额的增加。于是,避税现象会变得极端的严重。

二、外部原因

纳税人希望能够避税,只反映了纳税人的主观愿望,还必须具备一定的客观条件,这就是避税产生的外部原因。如果一国的税法本身非常严密,能够使纳税人无空子可钻,则纳税人的避税愿望便难以实现。避税产生的外部原因主要指税法及税收规定本身存在一定的缺陷,纳税人利用这些缺陷达到避税的目的。就国内避税而言,税法缺陷常常表现在以下几方面:

第一,税收的地区差别。一国对经济发展及资源状况不同的地区实行不同的税收待遇,从经济本身来说,它有利于引导资金的合理流向和资源的合理配置,使经济的区域结构不断优化。但是,这种地区间税收待遇的差别同时也给纳税人提供了避税的机会。比如,对经济特区和经济开发区的税收优惠,常常使这些区域以外的纳税利用这些优惠来减少纳税。纳税人可以通过一定的途径,使这些区域以外的生产经营活动变成或从形式上变成税收优惠地区的生产经营活动,或者使这些区域以外产生的利润转移到税收优惠地区。

第二,税收的部门、行业差别。税收的部门、行业差别对待,主要表现在流转课税方面。对不同部门、行业采取不同比例的流转税,一方面是为了调节这些部门和行业的盈利水平,同时,也是优化产业结构的重要手段。但与此同时,也为精明的纳税人提供了避税的机会。一些企业的生产经营活动及其产品有时会介于二个部门或行业之间,这时,若二个部门或行业产品的税率存在差别,则纳税人会选择有利于自己的税收规定纳税。

第三,纳税主体之间税收待遇的差别。这里,主要指政府对不同经济性质的纳税人采取不同的税收待遇。比如,对国有企业、集体企业、私营企业、外商投资企业和外国企业运用不同的税法征税,那么,一些纳税人将从形式上改变其经济性质,使税收待遇对自己最为有利。在我国,“假合资”企业、“假集体”企业的出现,正是针对其税收方面处于有利地位而产生的。虽然这些企业以“合资”或“集体”为名,实为内资企业或私营企业甚至个体工商户,但是,它们都是依法建立起来的,并不能从法律上追究这些企业的税收责任。

上述原因主要是针对国内避税而言的。而国际避税产生的外部原因主要表现在以下几方面:

第一,各国税制的差别。这主要体现在各国对税收管辖权的运用、课税程度和课税方式、税率、税基等方面的差异。

第二,跨国纳税人承受较重的税负与国际市场激烈竞争的矛盾。跨国纳税人的税收负担一般要占其跨国所得的30%-40%。如遇不同国家税收管辖权的重叠征税,则税负更重。因此,跨国纳税人为了在国际市场上取得更大的利润,就把注意力转移到了避税活动。

第三,一些国家为了发展本国经济的需要,给跨国投资者提供了许多优惠的待遇,而这些优惠待遇客观上也给跨国纳税人造成了避税的气候。尤其是许多国际避税地的存在,为跨国投资者从事避税活动提供了极大的便利。

第四,各国签订的税收协定内容不同,有可能被跨国投资者通过滥用条约,从事避税活动。

第五,各国税收征管的漏洞和税收征管人员素质不高等原因,使一些跨国纳税人轻而易举地达到了避税的目的。从而诱使更多的跨国纳税人去谋求这一额外的好处。